To już ostatnia chwila na sporządzenie informacji PIT-11 za rok 2015. Najpóźniej w poniedziałek, 29 lutego należy w formie elektronicznej przesłać te informacje do urzędu skarbowego.

Najwięcej problemów sporządzenie PIT-11 sprawia pracodawcom, którzy delegowali swoich pracowników za granicę. Dochody z pracy za granicą najczęściej podlegają opodatkowaniu w państwie, w którym praca była wykonywana. Mają jednak one również wpływ na zobowiązanie podatkowe w Polsce. Problemem dla pracodawców okazuje się prawidłowe wykazanie tych dochodów w PIT-11. Sytuacji nie ułatwia też fakt, że w wielu przypadkach informacja ta będzie niewystarczająca by pracownik mógł prawidłowo sporządzić zeznanie roczne.

W formularzach PIT-11 składanych w tym roku należy wskazać czy podatnik w roku podatkowym, którego dotyczy PIT-11 (czyli 2015) był polskim rezydentem czy nierezydentem (czyli czy miał miejsce zamieszkania dla celów podatkowych (utożsamiane przede wszystkim z „ośrodkiem interesów życiowych”) w Polsce czy np. w kraju, w którym pracował). Zasadne więc wydaje się uzyskanie oświadczenia od pracownika w tej kwestii przed sporządzeniem PIT-11.

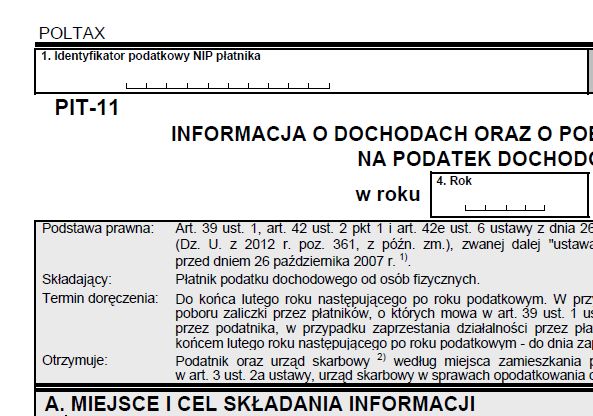

Stosownie do art. 39 ust. 1 ustawy o podatku dochodowym od osób fizycznych, płatnicy są zobowiązani do sporządzania rocznych informacji podatkowych dotyczących uzyskanych m.in. przez pracowników dochodów i pobranych zaliczek na podatek dochodowy. Na podstawie otrzymanej informacji osoba fizyczna jest zobowiązana do uwzględnienia przychodów wykazanych w informacji PIT-11 w rocznym rozliczeniu podatkowym.

W informacji PIT-11 płatnik wykazuje wszystkie przychody danego pracownika podlegające w Polsce opodatkowaniu. W odniesieniu do przychodów uzyskanych przez pracowników oddelegowanych do pracy za granicę, należy jednak pamiętać o zwolnieniach określonych w umowach o unikaniu podwójnego opodatkowania.

Praca pracowników za granicą może i najczęściej będzie podlegać opodatkowaniu w kraju, w którym jest wykonywana. W związku z tym płatnicy miewają problemy z prawidłowym wykazaniem tych dochodów w polskich informacjach. Prawidłowe sporządzenie informacji ma na celu z jednej strony uniknięcie wezwań z urzędu skarbowego w celu złożenia wyjaśnień, a z drugiej strony informacja taka ma umożliwić pracownikowi prawidłowe rozliczenie swoich dochodów.

Jeżeli pracownik, który ma miejsce zamieszkania w Polsce, uzyskuje dochody podlegające opodatkowaniu za granicą musi w swoim zeznaniu zastosować jedną z dwóch metod unikania podwójnego opodatkowania.

W zależności od postanowień konkretnej umowy międzynarodowej, będzie to metoda:

1) wyłączenia z progresją, bądź

2) proporcjonalnego odliczenia.

Zastosowanie metody wyłączenia z progresją oznacza, że dochód zagraniczny jest zwolniony z podatku w Polsce. Jednakże dla ustalenia stawki podatku od pozostałego dochodu – osiągniętego w Polsce – stosuje się stawkę podatku właściwą dla całego dochodu, tj. łącznie z dochodem osiągniętym za granicą. W celu ustalenia tej stawki wylicza się stopę procentową. Taki sposób unikania podwójnego opodatkowania przewidują umowy zawarte z większością krajów europejskich, między innymi z: Albanią, Cyprem, Chorwacją, Czechami, Estonią, Francją, Grecją, Litwą, Łotwą, Niemcami, Portugalią, Rumunią, Słowacją, Słowenią, Szwecją, Turcją, Wielką Brytanią i Włochami.

W informacji PIT-11 płatnik wykazuje jedynie przychody, które podlegają opodatkowaniu w Polsce. Dochody uzyskane za granicą, do których stosuje się tę metodę są w Polsce wolne od podatku, mają one jednak wpływ na ustalenie stopy procentowej, która będzie zastosowana do pozostałych dochodów. Do wykazania tych dochodów służy kolumna „e” informacji: „dochód zwolniony od podatku”. W kolumnie tej należy wykazać dochody, które są wolne od podatku w Polsce na podstawie umowy o unikaniu podwójnego opodatkowania, czyli dochody, do których ma zastosowanie metoda wyłączenia z progresją. Kwotę tę podatnik przeniesie do swojego zeznania rocznego w celu wyliczenia stopy procentowej, która będzie zastosowana do opodatkowania jego dochodów. Jeżeli jednak od tych dochodów odprowadzano zaliczkę do polskiego urzędu skarbowego (np. przez pierwsze 183 dni pracy za granicą) wówczas wykazuje się ją w informacji PIT-11, a także odprowadzone do ZUS i NFZ składki społeczne i zdrowotne.

Trochę inaczej wygląda sporządzenie PIT-11 w sytuacji gdy pracownik uzyskiwał dochody w kraju, w umowie z którym obowiązuje metoda proporcjonalnego odliczenia.

Zastosowanie tej metody oznacza, że dochód zagraniczny podlega opodatkowaniu w Polsce, ale od należnego podatku odlicza się podatek zapłacony za granicą. Odliczenie to nie może jednak przekroczyć wysokości podatku przypadającego proporcjonalnie na dochód osiągnięty za granicą. Metodę tę przewidują umowy zawarte między innymi z: Holandią, Kazachstanem, Rosją. Metodę tę stosuje się również do dochodów osiągniętych w kraju, z którym Polska nie ma podpisanej umowy o unikaniu podwójnego opodatkowania.

Ponieważ dochody, do których ma zastosowanie metoda proporcjonalnego odliczenia podlegają opodatkowaniu w Polsce, w poz. 29 informacji PIT-11 należy wykazać przychody uzyskane zarówno w kraju jak i za granicą.

Biorąc jednak pod uwagę fakt, że w metodzie proporcjonalnego odliczenia podatnik ma prawo do odliczenia podatku zapłaconego za granicą, oraz że dochód uzyskany za granicą należy wykazać w załączniku PIT/ZG sam PIT-11 jest niewystarczającą informacją dla podatnika by mógł on prawidłowo sporządzić swoje zeznanie roczne.

W związku z tym zasadne jest sporządzenie dla pracownika dodatkowej informacji.

Jak wyjaśnił w interpretacji indywidualnej z dnia 4 października 2007 r., nr ITPB1/415-42/07/MR Dyrektor Izby Skarbowej w Bydgoszczy: „Dodatkowo, w załączeniu do PIT-11 płatnik winien przekazać pracownikowi zaświadczenie: o wysokości podatku (w przypadku metody zaliczenia), a w przypadku metody wyłączenia z progresją – o wysokości dochodu, tj. o tych informacjach, które są niezbędne pracownikowi do prawidłowego wyliczenia zobowiązania podatkowego z zastosowaniem odpowiedniej metody, a które nie są wykazywane w PIT-11”.

Zaświadczenie, o którym mowa w interpretacji nie jest dokumentem sporządzanym na podstawie jakiegokolwiek przepisu podatkowego, jego sporządzenie uzasadnione jest jednak umożliwieniem pracownikowi prawidłowego rozliczenia rocznego. W zaświadczeniu tym powinny znaleźć się informacje:

- w jakiej części kwota przychodu wykazanego w informacji PIT-11 dotyczy przychodów uzyskanych na terenie Polski a w jakiej na terenie kraju, w umowie z którym obowiązuje metoda proporcjonalnego odliczenia,

- o tym czy przychód uzyskany za granicą, wykazany w PIT-11 pomniejszony został o odliczenie 30% diety i czy pracownik ma prawo do tej ulgi,

- wysokości podatku zapłaconego za granicą,

- okresie pracy za granicą.

Odliczenie zagranicznych składek na ubezpieczenie społeczne i zdrowotne.

Ustawa o podatku dochodowym od osób fizycznych w brzmieniu obowiązującym od 1 grudnia 2008 umożliwia odliczenie od dochodu zagranicznych składek obowiązkowego ubezpieczenia społecznego a od podatku zagranicznych składek obowiązkowego ubezpieczenia zdrowotnego.

Podatnicy podlegający ubezpieczeniom w innych niż Polska kraju Unii Europejskiej, Europejskiego Obszaru Gospodarczego i Szwajcarii mogą odliczyć składki zapłacone za granicą.

Odliczenie zagranicznych składek obowiązkowego ubezpieczenia społecznego i zdrowotnego nie dotyczy składek:

- których podstawę wymiaru stanowi dochód (przychód) zwolniony od podatku na podstawie umów o unikaniu podwójnego opodatkowania. Tak więc składki zapłacone od dochodów, do których ma zastosowanie metoda wyłączenia z progresją nie będą mogły pomniejszać dochodu podlegającego opodatkowaniu w Polsce (np. dochodu osiągniętego w Polsce)

- odliczonych w innym państwie od dochodu (przychodu) lub podatku

Zagraniczne składki mogą podlegać odliczeniu w Polsce jeżeli istnieje podstawa prawna (wynikająca z umowy o unikaniu podwójnego opodatkowania lub innych ratyfikowanych umów) do uzyskania przez organ podatkowy informacji podatkowych od organu podatkowego państwa, w którym były opłacane składki.

W informacjach PIT-11 płatnicy mogą wykazywać składki na ubezpieczenie społeczne oraz zdrowotne zapłacone za granicą – podlegające odliczeniu w Polsce.

W poz. 70 wykazuje się w łącznej kwocie składki zapłacone w Polsce oraz za granicą, w poz. 71 składki zapłacone za granicą. Analogicznie w poz. 72-73 wykazuje się składki zdrowotne.

17 Comments

dochody opodatkowane w Niemczech (metoda wyłączenia z progresją dochód zwolniony), moje pytanie dotyczy prawidłowości obliczenia dochodu zwolnionego wykazanego dla pracownika na PIT 11 (kolumna E, w pozycji 32)

Czy obliczając dochód zwolniony pracownika, powinnam pomniejszyć przychód brutto o koszty uzyskania przychodu KUP, mimo iż zaliczka na podatek była zerowa, pracownik był opodatkowany w danym miesiącu w Niemczech, czy tylko i wyłącznie o wartość 30% diet .

W kolumnie E (dochód zwolniony) wykazujemy dochód z tytułu pracy za granicą, czyli przychód pomniejszony o koszty (standardowe 111,25 zł miesięcznie lub podwyższone 139,06 jeżeli miejsce pobytu pracownika znajdowało się poza miejscowością, w której wykonywana była praca) a także o odliczenie 30% diety jeżeli pracownikowi takie odliczenie przysługuje.

Czy jeżeli pracownik pracował w Danii przez 3 miesiące, zatrudniony był przez polskiego pracodawcę i składki oraz podatek były odprowadzony w Polsce to czy wykazuję na PIT-11 (w poz. 32.kolumna e) kwotę wolną od podatku? Czy w przychodzie (poz. 29 kolumna b )wykazuję kwotę pomniejszoną o kwotę wolną od podatku? Moim zdaniem w poz. 29 wykazuję przychód bez kwoty wolnej od podatku a w pozycji 32 także nie wykazuję dochodu zwolnionego od podatku. Proszę o odpowiedź.

Odpowiedź zależy od tego czy dochód za te 3 miesiące podlegał opodatkowaniu w Polsce czy w Danii (w myśl art. 14 polsko – duńskiej Konwencji o unikaniu podwójnego opodatkowania). Aby wynagrodzenie podlegało opodatkowaniu w Polsce to muszą zostać spełnione łącznie 3 warunki: pobyt pracownika w Danii krótszy niż 183 dni, praca na rzecz polskiego pracodawcy i nie wykonywanie pracy na rzecz zakładu znajdującego się w Danii. Tak więc mamy za mało informacji na temat tej pracy w Danii

Witam, Jestem uczestniczka Pana szkolenia nt zatrudniania obcokrajowców-polecam wszystkim.

Proszę o odpowiedz na inne pytanie:

Pracownik w ciągu roku podatkowego osiągał dochody za pracę w Polsce oraz za pracę w Niemczech-oddelegowanie A1 art13. Praca w Niemczech w całości opodatkowana w Polsce, zaliczki miesięczne odprowadzane do polskiego US

(Pracownik nie może przebywać na terenie danego zagranicznego państwa dłużej niż 183 dni w danym roku kalendarzowym (podatkowym) tudzież w przeciągu 12 miesięcy.

Pracodawca nie ma swojej siedziby Niemczech.

Koszty wynagrodzenia pracownika nie mogą być ponoszone przez przedsiębiorstwo/zakład/instytucję, które są utrzymywane przez pracodawcę w zagranicznym państwie, w którym zatrudniony jest pracownik.).

Czy obliczając miesięczne zaliczki na podatek dochodowy moglismy zastosować ulgę 30% wartości diet? Czy całość dochodów pracownika minus ulga wynikająca z 30% diet powinna być wykazana w PIT 11 w pozycji 29?

Przychód zagraniczny, który podlega opodatkowaniu tylko w Polsce, należy wykazać w poz. 29 PIT-11 (pomniejszony o 30% diet).

A czy kwotę wolną od podatku (30%diet) w powyższym przypadku wykazujemy w pozycji dochód zwolniony od podatku?

Nie, wartości przychodu stanowiącego 30% diety po prostu nie wykazujemy w PIT-11. Czyli w PIT-11 należy wykazać przychód pomniejszony o 30% diety

Dzień dobry, byłam uczestniczką Pana szkolenia z listopada 2019r. w Gdańsku. Mam taki problem:

Pracownik w 2019r. przez 3 miesiące pracował w Polsce, potem został oddelegowany do pracy w Belgii – uzyskał formularz A1, składki społeczne+zdrowotna były odprowadzane do polskiego ZUS, natomiast podatek płacony w Belgii. Moje pytanie brzmi jak poprawnie sporządzić PIT 11? Czy poniższy schemat jest prawidłowy ?

poz. 29 – przychód z PL+przychód z BE(pomniejszony o 30% diet)

poz. 30 – KUP z PL i BE

poz. 32 – dochód z BE

poz. 69 – składki społeczne za pracę w PL i BE

poz. 72 – składki zdrowotne za pracę w PL I BE

Tutaj należałoby ustalić, w którym kraju podlegało opodatkowaniu wynagrodzenie za te 3 miesiące. Jest to okres krótszy niż 183 dni co może sugerować, że dochód ten podlega opodatkowaniu tylko w Polsce (wówczas nie powinien być płacony podatek w Belgii a PIT-11 wypełniony tak jakby pracownik cały rok pracował tylko w Polsce). Ale jeżeli dochód ten rzeczywiście podlegał opodatkowaniu w Belgii to wówczas należy wziąć pod uwagę fakt, że w umowie z Belgią obowiązuje metoda wyłączenia z progresją, czyli:

– w poz. 29 wykazujemy tylko przychód za pracę w Polsce

– w poz. 30 koszty przypadające za pracę w Polsce

– w poz. 32 dochód belgijski (pomniejszony o 30% diety)

– w poz. 69 i 72 składki w pełnej wysokości

Chciałam się jeszcze upewnić – czy składki społeczne i zdrowotne za cały rok wykazuję w pełnej wysokości? czy tylko za okres styczeń-marzec kiedy zaliczki na podatek były płacone w PL?

Dzień dobry Panu,

Mam problem interpretacyjny związany z korektą PIT-11.

Pracownik był zatrudniony w latach 2017 – 2018 w przedstawicielstwie w FR zarejestrowanej w RP spółki . Przedstawicielstwo ma osobowość prawną w FR, działa bezdochodowo, wypełnia wszelkie zobowiązania prawne, skarbowe i sprawozdawcze wobec rosyjskich instytucji. Wynagrodzenie pracownika wypłacane jest z polskiej spółki. Pracownik we wskazanych latach podatkowych przybywał na terenie FR krócej niż 183 dni, czyli nie nabył praw rezydenta podatkowego wobec czego nie był zobligowany do zapłacenia tam podatku.

Czy jego wynagrodzenie jest dochodem zagranicznym (zatrudniony był w organizacji posiadającej osobowość prawną na terenie FR) i czy w tym przypadku zastosowanie ma ulga abolicyjna?

Mam pytanie. Spółka posiada zakład zagraniczny w Niemczech, pracownicy pracują równoważnie w Niemczech i Polsce w zależności od potrzeby. Przez większość miesięcy pracownicy otrzymują wynagrodzenie za pracę w Polsce i pracę w Niemczech. Od wynagrodzeń niemieckich zaliczki odprowadzane są do niemieckiego urzędu i otrzymują stosowny dokument na tę okoliczność Lohnsteuerbescheinigung. Czy w tej sytuacji musimy wykazywać w PIT-11 ich zagraniczne dochody- zwolnione w Polsce, czy wystarczy przekazanie pracownikom niemieckiego odpowiednika PIT-11, czy też jest obowiązkowe ujęcie informacji o dochodzie zwolnionym (minus) 30% diet na PIT-11. Pracownicy maja składki ZUS odprowadzane w Polsce. Czy na PIT-11 wskazuję tylko te składki dotyczące polskich wynagrodzeń, czy wszystkie odprowadzone?

Tak – dochody niemieckie, które są zwolnione z podatku w Polsce (zgodnie z metodą wyłączenia z progresją) należy wykazać w kolumnie E w PIT-11

Dzień dobry. Przychód pracownika delegowanego opodatkowany w Polsce, podstawa opodatkowania pomniejszona o 30% równowartości diet, czy w PIT 11 wykazujemy tylko przychód pomniejszony już o 30% równowartości diet? Czy kwota przychodu zwolniona z tego tytułu z opodatkowania powinna być również wykazana w PIT 11 ? Dzięuję.

W PIT-11 wykazujemy przychód pomniejszony o 30% diety

Dzień dobry. Mam pytanie odnośnie składek na ubezpieczenie spoleczne i zdrowotne dla osoby oddelegowanej do pracy i odprowadzającej podatek w niemczech. Czy te skladki wykazuje w pit 11 skoro jest to przychód zwolniony ? I drugi przypadek czy skladki spoleczne dla osoby oddelegowanej, ale odprowadzajacej podatek w Polsce również w PIT 11 wykazuje w pełnej wysokości czy te zgodne z wyliczeniem podstawy do opodatkowania ? Bo gdy wykaże w pełnej wysokości podatnik będzie miał duza kwotę do zwrotu.

Dodaj komentarz